3일 KB증권은 삼성물산 리포트를 발간했어요. 제목은 ‘세 개의 별이 한 곳에: 포트폴리오, 신사업 그리고 밸류업’입니다. 리포트를 작성한 장문준 연구원은 삼성물산에 대한 투자의견 ‘Buy(신규)’, 목표주가 ’20만원(신규)’을 제시했어요.

장문준 연구원은 “①건설부문에서 1조원 수준 영업이익을 지탱하는 가운데, 비건설부문 이익 기여도가 추세적으로 증가해 사업 포트폴리오의 힘이 나타나며 ②수소/태양광/SMR 등 새로운 성장동력에 대한 투자가 다양하게 전개되는 가운데 ③개선되는 펀더멘탈을 주주환원으로 이어갈 수 있는 준비가 되어있다”고 설명했어요.

그는 “2023년 1조원을 돌파한 건설부문 영업이익은 2024년 1.1조원 → 2025년 1.15조원을 기록할 전망이다”며, “국내 건설업체가 원가율 이슈로 고전하는 것과는 대조적으로 ①가격 전가력이 높은 서울권 중심 주택사업 전개 ②하이테크 부문의 안정적인 사업 전개 등을 바탕으로 연간 1조원 이상의 영업이익 유지가 가능할 것으로 전망된다는 점이 차별적이다”고 분석했어요.

이어 “비건설 부문의 이익 기여도가 지속적으로 증가 추세를 보일 전망이다”며, “2018년 30%에 불과했던 비건설 부문 영업이익 기여도는 바이오를 비롯한 전 부문의 고른 이익 안정화 기조를 바탕으로 2022년부터는 60% 중반대를 기록해오고 있다”고 전했어요. 덧붙여 “2027년부터는 70%를 넘어설 것으로 전망한다”고 말했어요.

마지막으로 “신사업 육성의 요람이다”라며, “건설, 상사, 바이오 등 대부분 부문에서 신사업을 적극적으로 추진 중이다”고 전했어요. 이어 “특히 신재생 에너지 영역의 경우 전통 에너지 영역과 달리 사업 개발과 금융 역량이 중요한데 건설과 상사를 모두 보유한 삼성물산의 차별적 강점을 유추해볼 수 있는 대목이다”고 밝혔어요.

주주환원 정책에 대해서는 “회사는 올해 4월을 시작으로 2026년까지 보유 자사주를 모두 소각할 예정이다”며, “2022~2023년 배당성향은 18% 수준으로 낮은데 자사주 소각 기간 단축 등의 적극적인 주주환원 자세를 고려한다면 향후 배당 성향 상승도 합리적으로 기대해볼 수 있다고 판단한다”고 설명했어요.

실적, 주가, 그리고 수급 데이터 확인

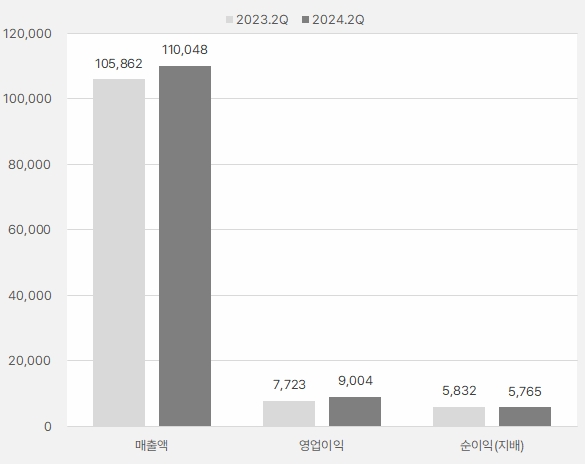

삼성물산은 2분기 매출액과 영업이익으로 각각 11조48억원, 9004억원을 벌었어요. 이는 전년 동기 대비 각각 4%, 16.6% 증가한 실적입니다. 그러나 같은 기간 순이익(지배)는 1.1% 감소한 5765억원을 기록했어요. 영업이익률과 순이익률은 각각 8.2%, 5.2%입니다.

[그래프] 2분기 실적 확인

(자료: 인리치타임스, 전자공시시스템)

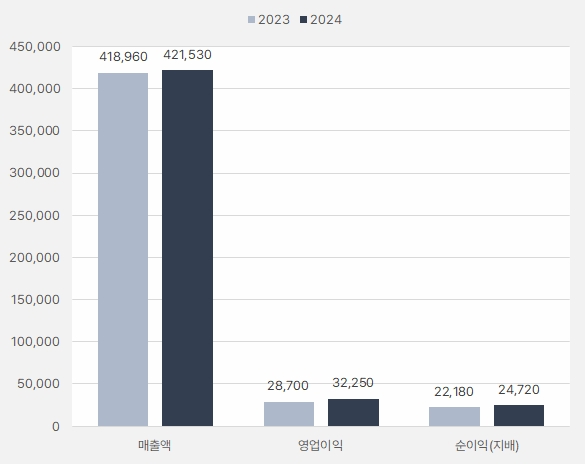

KB증권은 올해 삼성물산 매출액과 영업이익으로 각각 42조1530억원, 3조2250억원을 예상했어요. 이는 전년대비 각각 0.6%, 12.4% 증가한 실적입니다. 기존 시장 컨센서스(=평균 예상치)와는 비슷한 수준이예요.

KB증권이 제시한 실적과 최근 주가 기준 PER과 PBR은 각각 10.9배, 0.7배입니다. 경쟁사인 현대건설의 PER과 PBR이 각각 6.8배, 0.4배 수준이라는 점에서 삼성물산이 프리미엄을 받고 있다고 할 수 있어요.

[그래프] 올해 연간 실적 확인

(자료: 인리치타임스, KB증권)

주가는 올해 2월 19일 최고 17만1700원까지 올랐어요. 이후 조정을 받은 후 다시 반등해 15만5000원까지 상승했습니다.

[차트] 삼성물산 주가 흐름(일봉, 최근 1년)

(자료: 키움증권)

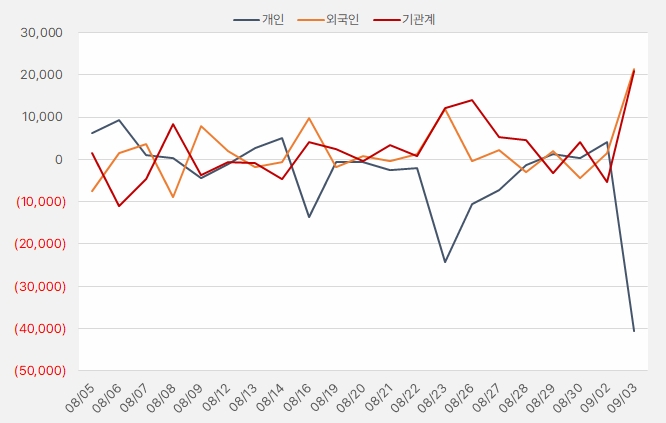

지난 한 달간 외국인과 기관은 삼성물산 주식에 각각 214억원, 208억원을 투자한 것으로 나타났어요. 단, 해당 기간 각 투자주체가 매수와 매도를 반복한 것으로 확인됐어요.

[그래프] 누적 순매수 현황(2024.8.5~9.3, 단위: 백만원)

(자료: 인리치타임스, 키움증권)