신용정보·평가·컨설팅 사업을 하는 회사가 있다. 이크레더블, NICE평가정보, 나이스디앤비가 그 주인공이다. 이 회사들은 비슷하면서 조금씩 다른 사업 구조로 가지고 있다. 먼저, 각 회사의 사업 특징을 살펴보자.

1. 이크레더블

이크레더블의 주요 서비스는 △전자신용인증 △기술신용평가 △기업정보 △ESG 평가 △결제형 B2B e-Market Place가 있다. 전자신용인증 서비스 주요 고객은 대기업 협력업체다. 대기업 협력회사는 대기업과 거래하기 위해 객관화된 자료를 제공해야 하며, 이크레더블은 각종 보고서를 전자문서화해 온라인으로 제공한다. 신용인증보고서는 유효기간이 1년으로 매년 신용인증을 갱신해야 한다. 이는 이크레더블이 안정적으로 매출을 올리는 원인 중 하나다.

기술신용평가 서비스는 담보력이 부족한 기업이 금융기관으로부터 자금 지원을 받기 위한 객관화된 기술력과 사업성 자료를 만든다. 이크레더블은 현장실사, 기술평가, 신용평가 등을 통해 기술신용평가 보고서를 전자문서로 만들어 제공한다. 이 보고서 또한 유효기간이 1년으로, 해당 기업은 매년 기술신용평가를 갱신해야 한다.

기업정보 서비스 고객은 대기업 또는 일반기업으로, 특히 구매 담당자다. 담당자는 이크레더블이 제공하는 기업정보를 위더스풀서비스 사이트를 통해 검색할 수 있다.

ESG평가 서비스는 사회적으로 ESG(환경·사회·지배구조)에 대한 관심이 높아지고, 여러 제도가 시행되면서 B2B 거래를 위해 ESG 등급이 필요한 경우가 많아졌다. 이크레더블은 현장 실사와 기업분석을 통해 ESG 등급을 산정하며, ESG 평가보고서 유효기간 또한 1년이다.

결제형 B2B e-Market Place 서비스는 구매 기업과 판매 기업이 거래계약 체결과 납품 완료 후 전자결제를 진행할 수 있도록 서비스를 제공한다. 이 과정에서 이크레더블은 거래금액의 일정 부분을 수수료로 벌어들인다.

1분기 기준 매출 비중은 △신용조회사업 – 전자신용인증서 등 58.3%, △기술평가 서비스 27.9% △기업정보사업 8.2% △결제형 B2B 및 기타사업 5.6%다.

2. NICE평가정보

NICE평가정보 사업은 크게 5가지로, △개인신용정보사업(CB사업) △기업정보사업 △자산관리사업 △빅데이터 사업 △기타사업으로 구분한다.

개인신용정보사업은 우리가 소위 말하는 ‘신용등급’을 평가하고 측정하는 것을 말한다. 해당 사업은 개인의 신용거래내역과 관련 정보를 수집한 후 평가해 대출, 신용카드, 할부 거래 등을 위한 심사에 활용된다. 또, 기존고객 관리, 채권회수 등 신용거래활동 전반에 걸쳐 평가를 위한 다양한 정보를 제공한다.

기업정보사업은 기업 관련 데이터와 경영·경제, 금융정보를 수집해 온라인 또는 오프라인으로 제공한다. 고객은 NICE평가정보가 제공하는 서비스를 통해 기업의 신용등급, 재무정보, 주요 거래처, 불량 정보 등을 확인할 수 있다. 또, B2B를 위한 기업평가, 금융기관에서 대출 받기 위한 기술신용평가(TCB), ESG평가 등 다양한 형태의 보고서도 제공한다.

자산관리사업은 채권회수를 위임·대행하는 채권추심사업과 개인 또는 법인의 신용도, 자산 상태 등을 분석하는 신용조사사업을 한다. 다음으로 빅데이터 사업은 자회사 나이스지니데이터를 통해 전국 상가 정보와 상권, 유통 등 상업 빅데이터를 분석하고 컨설팅하는 사업을 한다.

1분기 기준 사업부문별 매출 비중은 △CB사업 69.21% △기업정보사업 15.81% △자산관리사업 13.73% △빅데이터 사업 1.21% △기타 0.03%다.

3. 나이스디앤비

나이스디앤비 사업은 △기업신용정보사업 △중소기업 비즈니스 지원사업 △전문 조사 및 리서치 사업으로 구분한다. 기업신용정보사업은 기업간 상거래 시 거래 상대방의 신용과 관련된 정보를 제공한다. 이중 나이스디앤비의 경쟁력 중 하나는 글로벌 기업정보회사인 Dun & Bradstreet Corporation(이하 D&B)과 업무 제휴가 되어 있다는 점입니다. D&B는 전세계 약 5억개 이상의 기업 데이터베이스와 세계적 네트워크를 보유하고 있다. 이 제휴를 통해 나이스디앤비는 해외기업 정보를 국내에 제공하거나 국내 기업정보를 해외에 제공하고 있다.

중소기업 비즈니스 지원 사업은 부가세 업무지원 서비스, 노무비 자금 이체 지원, 전자입찰 서비스 등을 제공한다. 전문 조사 및 리서치 사업은 금융기관, 자동차, 레저 등을 대상으로 마케팅 조사, 서비스 품질 측정 등 리서치 업무와 컨설팅 서비스를 제공한다. 나이스디앤비는 국내 최다 수준의 자동차 DB 자산을 바탕으로 중고차 시세 산정과 시장 분석을 통해 국내 자동차 정보 시장에서 사업을 확장하고 있다.

1분기 기준 품목별 매출 비중은 △글로벌 기업정보 서비스 34.6% △신용인증 서비스 54.7% △거래처관리 서비스 외 10.7%다.

신용평가 3사 데이터 분석

24일 종가 기준 각 기업의 시가총액을 큰 순으로 나열해보면 △NICE평가정보 6266억원 △이크레더블 1507억원 △나이스디앤비 765억원이다. 매출액이 큰 순으로 나열하면 NICE평가정보 > 나이스디앤비 > 이크레더블이다.

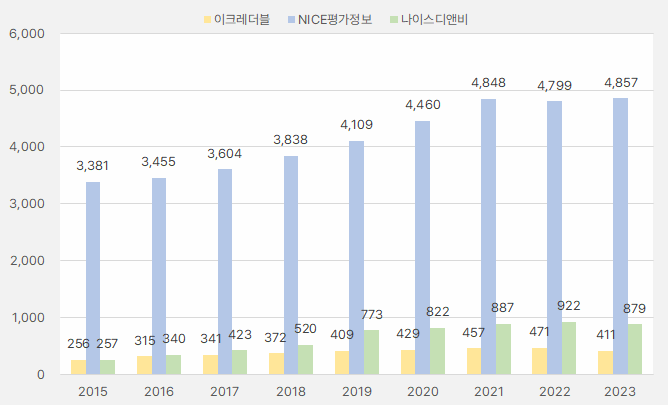

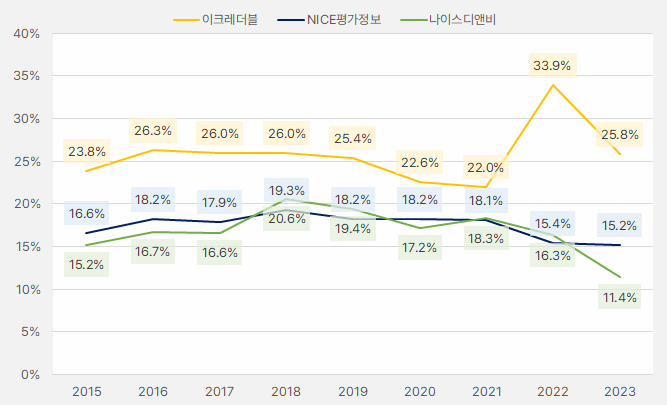

[그래프] 매출액 비교

(자료: 인리치타임스)

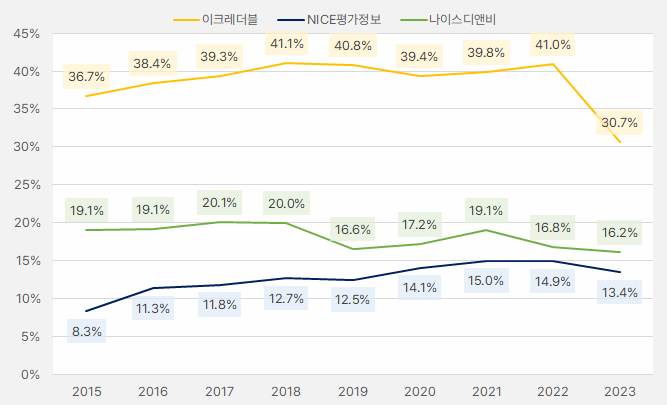

3개 기업 중 영업이익률이 가장 높은 종목은 ‘이크레더블’이다. 이크레더블은 영업이익률이 40%대를 육박하며 수익성이 아주 높았다. 그러나, 작년 영업이익률이 30%로 크게 줄어들었다.

NICE평가정보와 나이스디앤비는 이크레더블에 비해 수익성이 안정적인 흐름을 보였다. 단, 두 회사 모두 이익률이 작년에 줄어드는 모습이다.

[그래프] 영업이익률 비교

(자료: 인리치타임스)

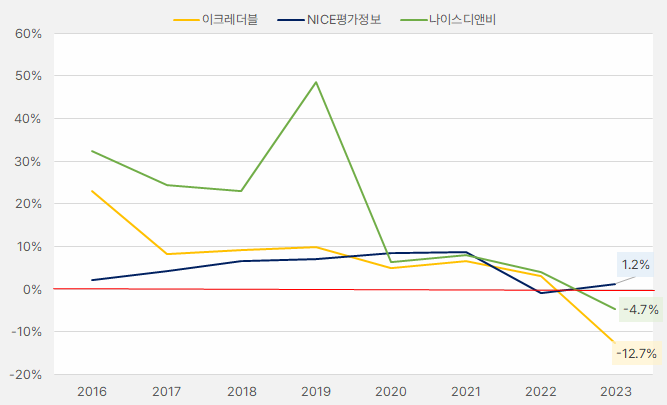

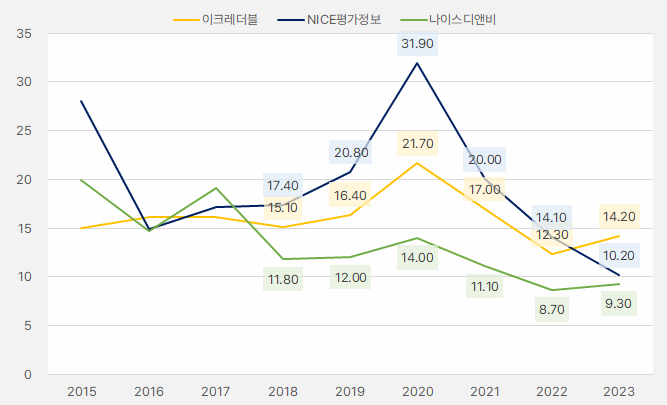

신용평가사 3사는 모두 매출액 성장률이 낮아졌다. 또, 작년에는 NICE평가정보를 제외한 두 개 신용평가사는 역성장을 기록했다.

NICE평가정보 매출액 성장률은 꾸준했다. 또, 최근 다른 2개 회사가 부진한 성장률을 기록한 가운데 ‘선방’하는 모습이다. 이크레더블은 매출액 성장률이 계속 하락했으며, 최근 그 하락폭이 커진 것으로 나타났다. 나이스디앤비는 매출액 성장 변동폭이 가장 컸으며, 최근 부진한 흐름을 보였다.

[그래프] 매출액 성장률 비교

(자료: 인리치타임스)

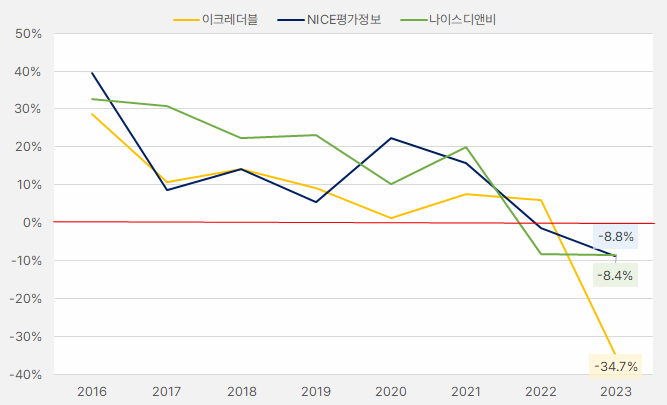

매출액 성장률과 같이 영업이익 성장률도 계속해서 낮아지는 모습이다. 최근에는 역성장하며 아쉬운 결과를 낳았다.

[그래프] 영업이익 성장률 비교

(자료: 인리치타임스)

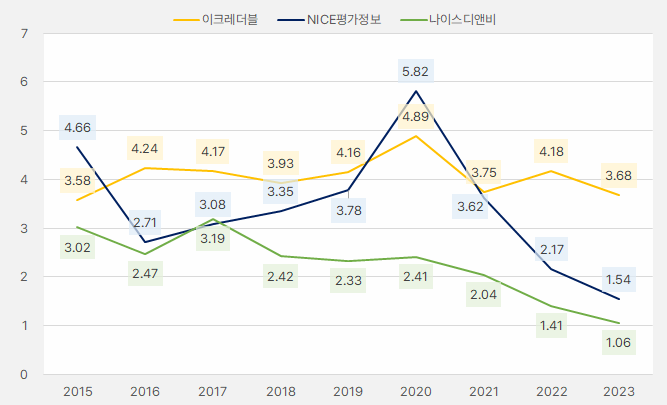

성장률은 아쉽지만 3개 신용평가사 모두 매력적인 ROE 수준을 보였다. ROE 부문에서는 나이스디앤비가 가장 부진한 모습을 보였다. 이크레더블은 절대적으로 아주 높은 수준을 보여 ROE가 낮아졌음에도 작년 연간 실적 기준 26% 수준을 기록했다. NICE평가정보는 ROE가 15~19% 수준을 안정적으로 유지하는 모습이다.

1분기 연환산 기준 종목별 ROE는 △NICE평가정보 16.6% △이크레더블 36.19% △나이스디앤비 11.31%다. NICE평가정보와 이크레더블 ROE가 반등한 가운데, 나이스디앤비는 부진한 흐름을 반등하지 못했다.

[그래프] ROE 비교

(자료: 인리치타임스)

PER은 NICE평가정보가 2020년 32배 수준까지 오르며 ‘한때 시장 주목’을 받는 종목이었다. 그러나 이후 계속해서 떨어지며 작년 연간 기준 10배 수준까지 내려왔다. 다른 두 종목도 2020년 PER이 최고점을 찍었으며, 이후 하향 조정되는 흐름이 같았다.

1분기 연환산 실적과 23일 종가 기준 종목별 PER은 △NICE평가정보 10.6배 △이크레더블 11.4배 △나이스디앤비 7.6배다.

[그래프] PER 비교

(자료: 인리치타임스)

PBR도 PER과 비슷한 흐름을 보였다. 2020년 고점을 기록한 이후 낮아지는 모습이다. 그러나 이크레더블은 3.5배 수준 이상을 계속 유지했다.

1분기 연환산 실적 기준 23일 종가 기준 종목별 PBR은 △NICE평가정보 1.77배 △이크레더블 4.13배 △나이스디앤비 0.86배다.

[그래프] PBR 비교

(자료: 인리치타임스)

정리하면 신용평가사 3사는 성장 매력이 부족한 것으로 확인됐다. 단 높은 수익성과 최근 밸류에이션(PER, PBR) 매력이 커진 점이 특징이다. 성장성이 부족한 점은 ‘기대수익률’을 낮춰야 한다고 풀이할 수 있다. 신용평가사에 투자한다면 ‘높은 수익성’을 바탕으로 최대한 싸게 사려고 노력해야 한다. 즉, ‘밸류에이션’이 최대한 낮을 때 매수해야 한다. 또, ‘주주환원 정책(특히 배당매력)’을 점검한다면, 부족한 성장성을 보완할 수 있을 것이다.