26일 교보증권에서 발간한 뷰웍스 리포트다. 제목은 ‘매출액 성장이 대수롭지 않은 기업’이다. 리포트를 작성한 김민철 연구원은 뷰웍스에 대해 투자의견 ‘매수(유지)’, 목표주가 ‘4만3000원(유지)’을 제시했다.

김민철 연구원은 “2006년 상장 이후 2023년을 제외하면 지속적인 매출 성장을 유지하고 있는 기업이다”며, “지속성장이 가능한 이유는 내과와 외구 등에서 사용되는 정지영상 디텍터 위주의 매출에서 치과 등에서 사용되는 동영상 디텍터 및 산업용카메라 등으로 제품 다변화에 성공했으며, 지속적인 R&D로 신제품을 출시했기 때문이다”고 전했다.

김 연구원은 “정지영상 디텍터 시장은 경쟁강도가 강한 편이다”며, “뷰웍스는 ‘VIVIX-S Vseries’를 전략으로 출시했으며, 내구성 및 성능을 최대한 유지하면서 원가 경쟁력을 확보한 제품이다”고 설명했다. 이어 “해당 제품은 글로벌 점유율 확대를 위한 전략적 제품으로 판단한다”고 말했다.

동영상 디텍터에 대해서는 “주로 치과용 CB-CT(Cone Bean CT: 3D 엑스레이)와 파노라마 장비에 사용되며, CB-CT 생산원가에서 최대 70%까지 차지하는 주요 부품이다”며, “과거에는 해상도가 높고 가격이 비싼 CMOS 방식 위주로 시장이 형성되었으나, TFT 디텍터의 품질이 향상되면서 가격대비 성능이 좋은 TFT 방식을 선호하는 고객이 증가하는 추세로 뷰웍스가 수혜를 받을 전망이다”고 분석했다.

그는 “산업용 카메라는 디스플레이, PCB, 2차전지 부품 등 IT 기기 검사용으로 사용한다”며, “산업용 카메라 시장의 특징은 ①다품종 소량생산 시장으로 시장규모가 진입장벽이 되며, ②고객맞춤형 제품으로 카메라 영상 솔루션까지 제공하기 때문에 경쟁업체의 신규 진입이 어렵고 ③산업용카메라 부문 매출은 IT산업의 신규투자 시 큰 규모로 발생해 매출 변동성이 크다”고 설명했다. 이어 “현재는 IT 회사들의 신규 투자가 위축되어 있는 상황이다”고 전했다.

‘성장 기차’ 다시 달립니다다

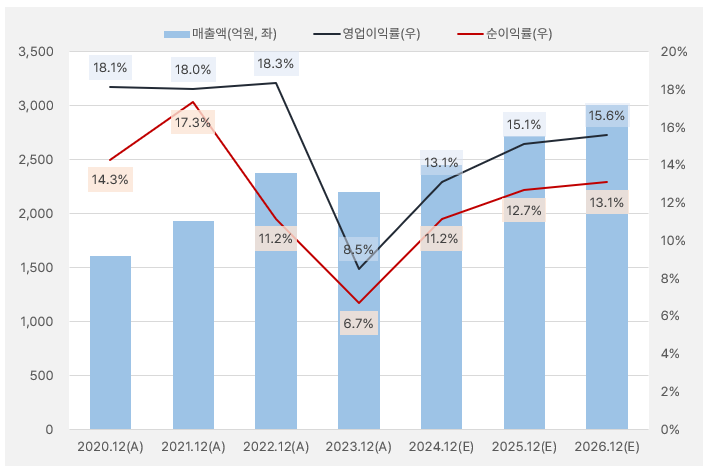

회사 매출액은 지난해 줄어드는 모습을 보였다. 매출액 감소와 함께 영업이익률과 순이익률은 각각 8.5%, 6.7%로 하락했다. 다행인 점은 올해부터 실적 반등에 성공할 것으로 예상된다는 점이다.

[그래프] 실적 흐름

(자료: 인리치타임스, 네이버 금융)

올해 매출액은 전년 대비 11.18% 증가할 것으로 보인다. 영업이익률과 순이익률은 각각 13.1%, 11.2%로 상승하며 실적 회복과 함께 수익성도 오를 것으로 기대된다. 그리고 실적 반등 후 상승세를 이어갈 것으로 보인다.

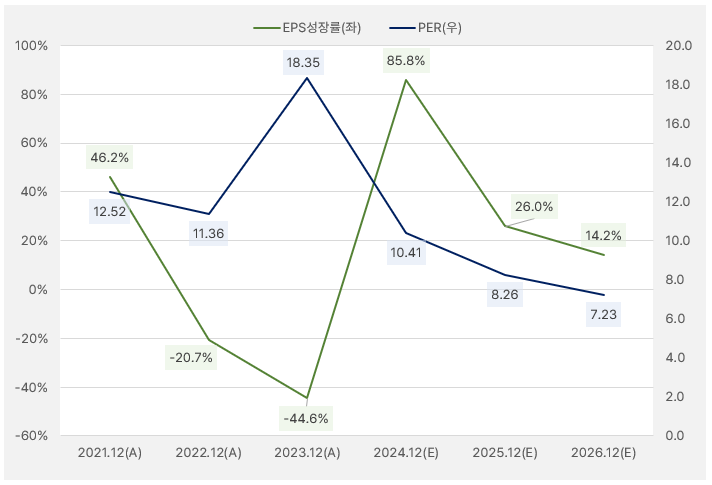

2년 연속 부진했던 EPS 성장률은 올해 85.8%를 기록하며 반등에 성공할 것으로 기대된다. 같은 시점 PER은 10.41배로 눈길이 간다.

[그래프] EPS성장률&PER

(자료: 인리치타임스, 네이버 금융)

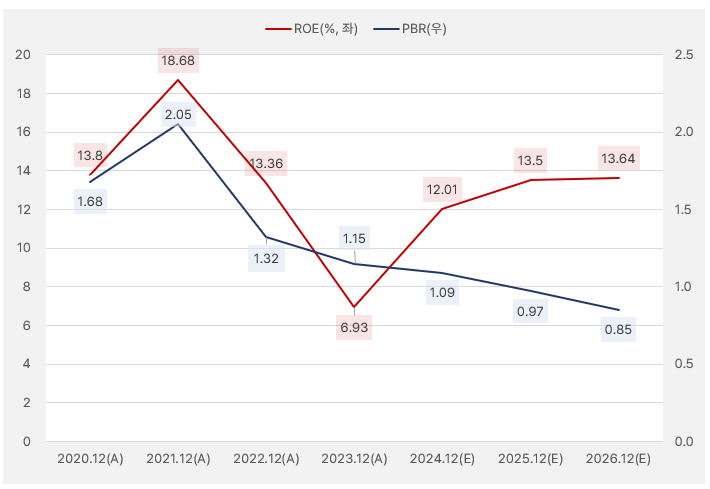

올해 실적 반등이 기대되면서 ROE는 2024년 12.01% → 2025년 13.5% → 2026년 13.64%로 상승할 것으로 기대된다. 올해 실적과 최근 주가 기준 PBR은 1.09배로 순자산대비 저평가 상태로 풀이된다. 또, 실적 성장을 기반으로 판단했을 때 길게 생각할수록 투자 매력도는 커지는 것으로 보인다.

[그래프] ROE&PBR

(자료: 인리치타임스, 네이버 금융)

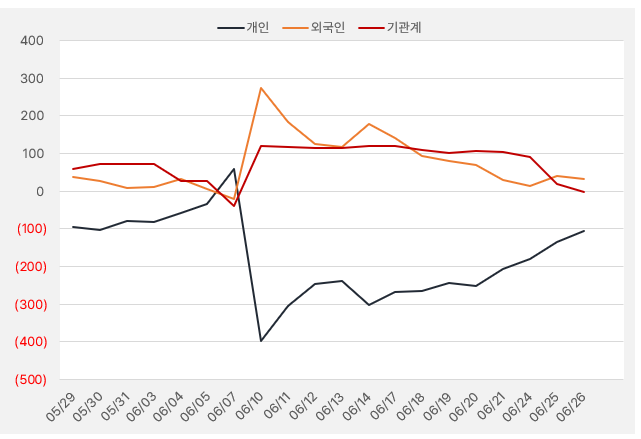

지난 한 달간 외인과 기관이 뷰웍스 주식 비중을 줄이는 모습을 보이는 가운데, 개인은 순매수를 이어온 것으로 확인됐다.

[그래프] 누적 순매수 현황(2024.5.29~6.26)

(자료: 인리치타임스, 키움증권)