5일 미래에셋증권은 더존비즈온 리포트를 발간했다. 제목은 ‘글로벌 스탠다드에 가까워지는 중’이다. 리포트를 작성한 김수진 연구원은 더존비즈온에 대해 투자의견 ‘매수(신규)’, 목표주가 ‘9만5200원(신규)’다.

김수진 연구원은 “생성AI 사업 시작 + 클라우드 매출 비중 증가세 가속화 + 데이터 기반 금융업 진출이라는 강력한 무기 3가지를 가지고 있다”고 전했다.

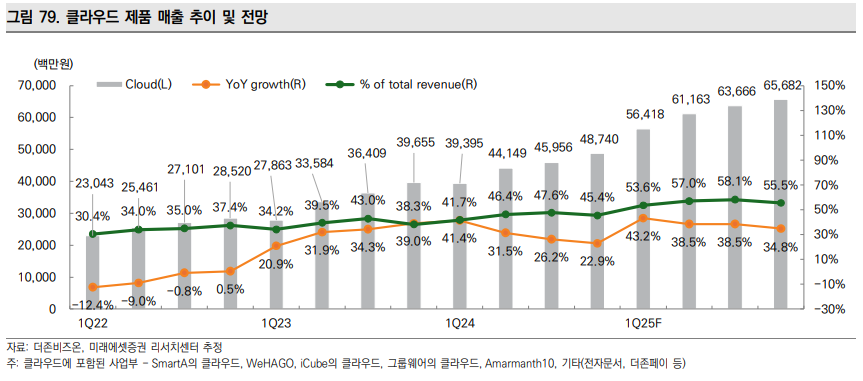

이어 “클라우드 전환은 실적 성장에 결정적 요인이다”며, “유지/보수 매출이 주요했던 온프레미스에서 제품 자체 구독 매출이 지속적으로 발생하는 클라우드로 변경했을 때, 연간 최소 30% 가량의 매출 상승이 가능하다”고 말했다.

따라서 “클라우드 기반 제품 매출 비중은 1분기 기준 41.7%에서 내년 연간 기준 50%가 넘어설 것으로 예상한다”고 설명했다.

덧붙여 “생성AI는 무조건 클라우드에서 서비스되기 때문에, 클라우드 형태의 제품을 써야지만 생성AI 기능을 사용할 수 있다”며, “이에 클라우드 전환율을 가속화할 수 있고, 신규 고객 유치에도 기여할 수 있다”고 분석했다.

또, “내년부터는 생성AI 매출도 본격적으로 발생할 것으로 기대한다”며, “생성AI는 비용이 낮아 연평균 20% 이익 증가가 가능할 것으로 예상한다”고 전했다.

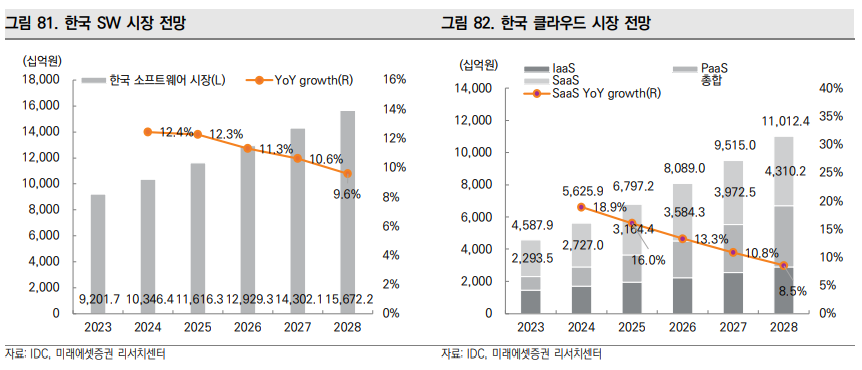

김 연구원은 “한국 SW시장은 올해 10조원 이상이고, 한국 기업 생성AI 투자는 2025년 1조를 돌파할 것으로 전망한다”며, “70만개가 넘는 국내 중소기업 한 해 매출은 3000조가 넘는다”고 말했다. 이어 “국내 SW의 글로벌 진출도 시작되고 있어 외형성장과 이익개선 모두 가져갈 수 있는 좋은 환경이 준비됐다”고 전했다.

올해 실적에 대해서는 “매출 3930억원, 영업이익 830억원으로 예상하며, 내년에는 1000억 이상의 이익을 기록할 것으로 전망한다”며, “최근 주가 상승은 인터넷 뱅크 진출 기대감이었으나, 현재 진행 중인 본업과 새로 시작하는 기업 신용분석과 팩토링 사업만으로도 기업 가치 확대는 타당하다”고 판단했다. 김 연구원은 “국내 SW 산업 탑픽(Top-pick)으로 제한다”고 의견을 밝혔다.

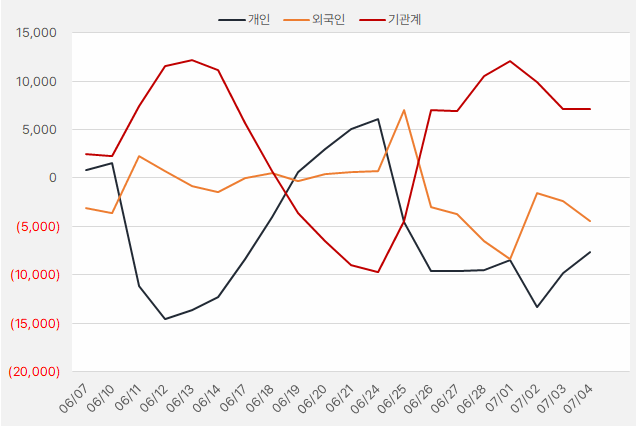

지난 한 달간 기관은 더존비즈온에 매수 → 매도 → 매수하는 흐름을 보였다. 해당 기간 기관은 약 71억원을 투자한 것으로 나타났다.

[그래프] 누적 순매수 현황(2024.6.7~7.4, 단위: 백만원)

(자료: 인리치타임스, 키움증권)