20일 하나증권은 더블유게임즈 리포트를 발간했어요. 제목은 ‘저평가 구간, 안정적인 투자처’입니다. 리포트를 작성한 이준호 연구원은 더블유게임즈에 대한 투자의견 ‘BUY(신규)’, 목표주가 ‘6만4000원’을 제시했어요.

이준호 연구원은 더블유게임즈 투자 포인트로 “①높은 생산성과 안정적 이익 성장 ②해외 매출로 현금 창출”을 제시했어요. 이어 “글로벌 소셜카지노 게임 시장이 둔화되고 있기에 이익 체력 대비 합리적인 멀티플을 적용받지 못하고 있다”며, “소셜카지노 게임 외의 캐주얼 게임에서 일부 성과만 확인된다면 리레이팅은 필연적으로 이뤄질 것이라 전망한다”고 설명했어요.

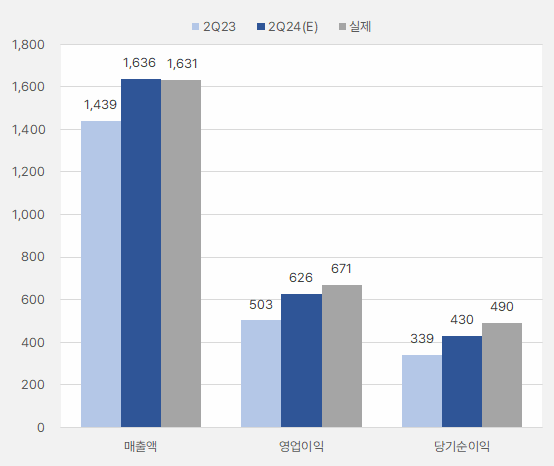

더블유게임즈는 2분기 매출액 1631억원, 영업이익 671억원을 올렸어요. 매출액은 시장 기대치와 유사했던 가운데, 영업이익은 7.2% 상회했어요.

[그래프] 2분기 실적 확인

(자료: 인리치타임스, 네이버 금융, 전자공시시스템)

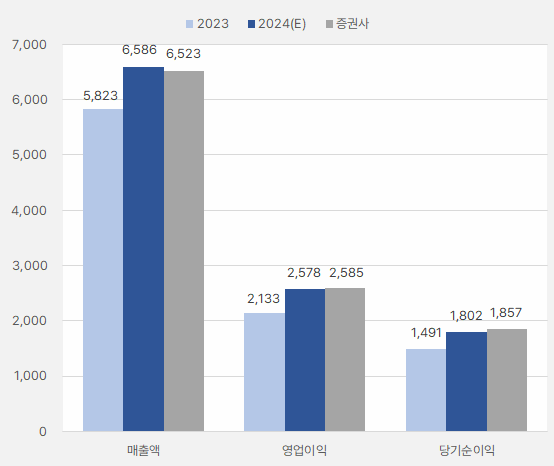

이준호 연구원은 올해 실적에 대해서 “영업수익(=매출액) 6523억원, 영업이익 2585억원으로, 전년 대비 각각 12%, 21.2% 성장할 것으로 전망한다”며, “기존 소셜카지노의 안정적인 성장에 2023년 11월 인수한 슈퍼네이션 실적이 더해질 것이다”고 전했어요.

시장은 더블유게임즈 올해 매출액으로 6586억원을 예상해요. 같은 시점 영업이익은 2578억원을 전망합니다. 이는 하나증권 예상치와 비슷한 수준으로 확인돼요.

[그래프] 연간 실적 비교

(자료: 인리치타임스, 네이버 금융, 하나증권)

이어 “대부분 매출이 북미 지역에서 발생해 강달러 수혜를 보고 있으며, 인건비와 마키텡비를 효율적으로 운영하고 ROI를 면밀히 검토해 신작을 출시 및 확대하고 있다”며, “향후 이익이 훼손될 여지는 적다고 판단한다”고 분석했어요.

이 연구원은 “회사는 다양한 캐주얼 게임을 개발하고 있다”며, “매치3 퍼즐 장르의 ‘디바인 매치’, 트리플매치 장르 ‘레츠 브릭!’, 캐주얼 수집형 RPG ‘우리는 모두 친구’ 등 신작을 연내 출시할 예정이다”고 전했어요.

또, “자체적인 개발 외에도 연내 M&A로 포트폴리오를 확장할 예정이다”며, “현금성 자산 6400억원을 보유하고 있어 유의미한 M&A가 가능하다고 판단한다”고 설명했어요. 덧붙여 “M&A는 게임 부분과 비게임 부분 모두 검토하고 있다”며, “캐주얼 게임에서의 성과와 M&A는 잠재적 상승 요소라 판단한다”고 전했어요.

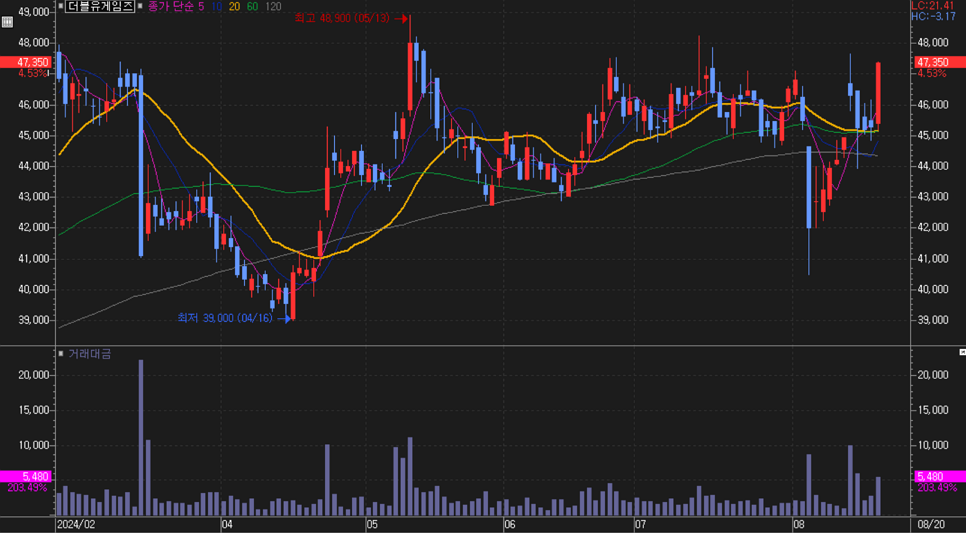

더블유게임즈 주가는 지난 4월 16일 3만9000원에서 5월 13일 4만8900원으로, 약 한 달 만에 25% 급등했어요. 이후 상승과 하락을 반복하며 박스권 흐름을 보여요.

[차트] 더블유게임즈 주가 흐름(일봉, 최근 6개월)

(자료: 키움증권)

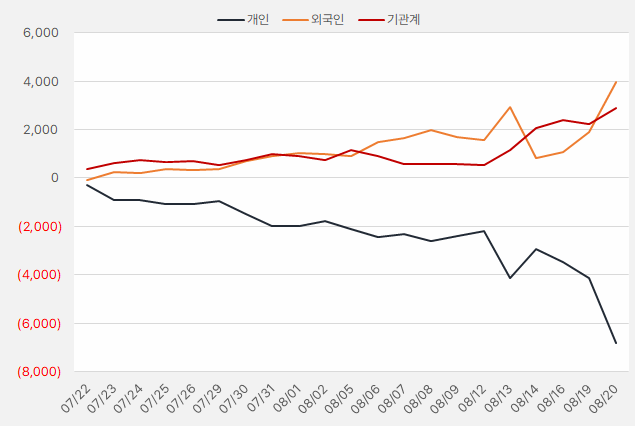

지난 한 달간 외인과 기관은 각각 39억원, 29억원을 투자했어요. 특히 외인은 16일부터 20일까지 3거래일 연속 순매수하며 관심을 드러냈어요.

[그래프] 누적 순매수 현황(2024.7.22~8.20, 단위: 백만원)

(자료: 인리치타임스, 키움증권)