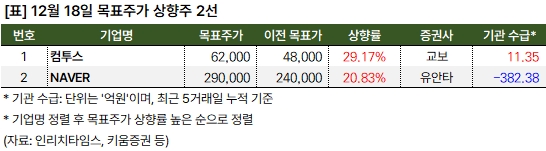

증권가 “컴투스·NAVER 목표주가 상향”

18일 증권가는 컴투스와 NAVER 목표주가를 상향했어요. 김동우 교보증권 연구원은 “올해 컴투스는 ‘서머너즈 워’ 지식재산권(IP)과 야구 라인업 등 강점을 강화하는 동시에 미디어 사업 비용 구조를 개선해 안정적 이익 구조를 확보했다”며 “내년엔 효율적인 비용 집행 기조를 이어가는 동시에 강점에 집중한 자체 개발 신작 2종을 1분기에 출시하고, 추가적인 외부작 퍼블리싱 시도를 계속할 것”이라고 분석했어요.

이어 “올해 야구 게임 라인업은 연간 약 1900억원의 매출을 기록할 것”이라며 “내년 기존 라인업의 매출 성장이 없다고 가정해도 일본 프로 야구(NPB) 라이선스 기반의 ‘プロ野球RISING’을 내년 1분기 출시하면서 2400억원 규모의 스포츠 게임 매출을 기록할 것”이라고 내다봤어요.

올해에도 야구 라인업 성장이 지속된 만큼, 기존작의 매출 기여와 신작 성과에 따라 실적 추정치를 상향할 여지가 존재한다는 게 김 연구원의 분석입니다. 그는 “컴투스 핵심 IP인 ‘서머너즈 워’는 ‘천공의 아레나’를 중심으로 10년차임에도 강력한 팬덤을 증명하고 있다”며 “이에 기반한 방치형 역할수행게임(RPG) ‘서머너즈 워: 레기온’은 내년 1분기 말 출시돼 연간 304억원의 매출을 올릴 것”이라고 판단했어요.

이창영 유안타증권 연구원은 NAVER에 대해 “패널 리서치 업체 오픈서베이의 올해 2월 조사에 의하면 ‘궁금한 게 있을 때 가장 먼저 이용하는 서비스’는 네이버(77.4%)가 전체적으로 가장 높지만 연령대 별로는 10대는 유튜브, 20대는 구글, 30대는 인스타그램이 상대적으로 많이 사용된다”고 전했어요.

이 연구원은 “네이버는 30대에서 이용률이 가장 높고, 20대에서는 평균(77.4%) 대비 적게 이용하는 것으로 나타난다”며 “단, 최근 네이버 블로그의 1030세대 비중이 전체 이용자 대비 64%까지 확대됐고, 대표적인 젊은 콘텐츠인 치지직 월간활성이용자수(MAU)도 250만명을 달성했다”고 설명했어요.

그러면서 “모바일 체류시간이 전년 대비 10% 증가한 주요 원인인 홈피드 방문자의 1030 비중이 40%에 육박하는 등 네이버 플랫폼의 젊은 사용자 비중이 증가하고 있다”며 “네이버 검색 서비스는 구글과 달리 블로그, 클립 등 당사 사용자가 직접 제작한 콘텐츠(UGC) 데이터 기반 중심이라 네이버 주요 매출 원인 검색 매출 증가에도 기여할 수 있을 것”이라고 분석했어요.

다만 “챗GPT, 퍼플렉시티(Perplexity) 등 인공지능(AI)검색 사용자는 꾸준히 증가 중에 있고, 네이버의 근본적인 성장성을 레벨업시킬 수 있는 웹툰, 포쉬마크 등 해외사업은 아직 기대에 못미치고 있다”고 언급했어요.

DB금융투자 “반도체 소부장 점검”

같은 날 여의도는 10개 종목에 대한 목표주가를 하향했는데요. DB금융투자는 △심텍 △하나머티리얼즈 △원익머트리얼즈 등 메모리 소재주를 집중 분석했어요. 조현지 DB금융투자 연구원은 “심텍의 올해 4분기 매출액은 2783억원으로 전년 동기 대비 6.3% 하락하고, 영업이익은 -418억원으로 적자를 낼 것이다”고 예상했어요.

이어 “8월 이후 수주액이 감소한 것으로 추정되며 고객사 재고 수준도 낮지 않아 심텍 전 제품군에 걸친 전분기 대비 매출액 감소와 이에 따른 고정비 부담 증가가 예상된다”며 “또한 이연된 지급수수료 등 일회성 비용 역시 반영될 여지가 존재하기 때문에 4분기 대규모 영업적자가 불가피할 것”이라고 전망했어요.

조 연구원은 “심텍은 HBM 노출도가 없는 사업 포트폴리오 특성상 실적과 주가 반등을 위해서는 레거시 메모리 수요 회복이 필수적인데 업황 회복 지연 시점 역시 지속 지연되고 있다”고 진단했어요. 덧붙여 “중화권 범용 메모리 업체 물량 공세는 심텍 등 레거시 PCB 업체들에게는 지속적인 단가 압박으로 작용할 수 있다”며 “다만 현재 노출된 수준 이상의 악재가 추가 반영될 여지는 제한적”이라고 분석했어요.

DB금융투자는 하나머티리얼즈에 대해 “부진한 메모리 업황으로 내년 1분기 실적을 낮춰 잡았다”며, 내년도 매출과 영업이익을 각각 8%, 25% 하향한 2729억원, 496억원으로 제시했어요. 서승연 DB금융투자 연구원은 “레거시(범용) 메모리의 전방 수요 약세와 중국 업체들의 적극적인 생산으로 최종 고객사 메모리 가동률 회복은 더딘 상황”이라며 “반도체 공정 소모품을 생산하는 하나머티리얼즈 역시 부진한 메모리 업황으로 내년 1분기 실적도 약세가 전망된다”고 분석했어요.

다만 DB금융투자는 하나머티리얼즈 올해 4분기 매출과 영업이익을 각각 전 분기 대비 7% 오른 675억원, 24% 오른 150억원으로 시장 전망치에 부합할 것으로 예상했어요. 서 연구원은 “주요 장비 고객사 재고 조정이 마무리된 가운데, 일부 장비 고객사의 재고 축적 수요로 전분기 대비 실적이 개선될 것”이라고 설명했어요.

서 연구원은 “낸드 기술을 위한 신규 장비 수요로 중장기 성장성은 유효하다”며, “400단 이상 낸드(NAND) 기술에서 신규 식각 장비를 위한 커버링, 그라운드 링, Electrode 공급을 고려할 때, 중장기적으로 실적 성장 가능성이 충분히 유효하다”고 판단했어요.

박준영 현대차증권 연구원은 두산테스나에 대해 “동사 연결 기준 3분기 매출액은 987억 원(YoY +8%, QoQ -2%), 영업이익은 110억 원(YoY -28%, QoQ -33%, OPM 13.0%)을 시현했다”며, “매출액은 모바일 CIS와 SOC 부문이 전분기 대비 소폭 감소했으며, 전장용 SOC가 비교적 견조했다”고 설명했어요. 이어 “두산테스나는 좋지 않은 메모리 업황에도 불구하고 비메모리 사업을 100% 영위하는 업체로, 향후 800억~900억원 수준의 분기 매출을 지속적으로 유지할 것으로 보인다”며, “내년도 부진한 실적 기조가 예측되는 다른 메모리 관련 소재·부품 업체 대비 안정적인 실적을 기록할 것으로 보인다”고 분석했어요.

이어 박 연구원은 “전분기 부진했던 영업이익률이 정상 수준(High Teen)으로 복구될 것으로 예상했지만 내년도 모바일 수요 부진이 점차 가시화됨에 따라 큰 폭의 재고 축적이 있지는 않은 것으로 보인다”며, “이익률 회복에는 시간이 필요해 보인다”고 설명했어요. 또, “내년도 고객사 고성능 AP 칩 탑재가 예상보다는 적을 것으로 예상됨에 따라 기대했던 AP향 성장도 예상 대비 부진할 것”이라고 말했어요.

아울러 그는 “두산테스나 실적 성장세는 내년 일정폭 둔화될 것으로 보이지만 섹터 내 실적 변동성이 큰 메모리 관련 업체들 대비 여전히 실적 안정성이 있다고 판단한다”면서 “메모리 반도체 사이클과 무관하게 양호한 실적 체력을 보여준다는 점에서 실적 변동성이 심한 대부분 반도체 업체 대비 장점을 가짐에도 불구하고 현재 밸류에이션은 저평가 구간에 진입했다”고 판단했어요.

이날 목표주가가 하향됐지만, 최근 5거래일 기준 기관이 순매수한 종목은 △두산테스나 △원익머트리얼즈 △삼성전자 △콘텐트리중앙이예요.